Ihr Unternehmen wächst und gedeiht und Sie denken über eine weitere Expansion nach? Allerdings möchten Sie Ihre Immobilien und die teuren Investitionen in IT, Maschinen, Fahrzeuge und Ähnliches vor Risiken schützen? Dann wäre eine Betriebsaufspaltung eine Möglichkeit. Bei dieser wird ein bestehendes Unternehmen in zwei separate Firmen aufgeteilt, wobei eine Firma die Immobilien & Co. behält und verwaltet und an die zweite Firma vermietet, die rein für das operative Geschäft zuständig ist. Haftungsrisiken werden so reduziert und darüber hinaus sind steuerliche Ersparnisse möglich. Allerdings gibt es auch einige Aspekte, die unbedingt im Vorfeld beachtet werden müssen, damit sich eine Betriebsaufspaltung wirklich lohnt. Erfahren Sie hier mehr über die Formen, Vorteile und Herausforderungen einer Betriebsaufspaltung und darüber, warum Sie unbedingt einen erfahrenen Steuerberater benötigen.

Eine übersichtliche Checkliste zum Download hilft Ihnen zusätzlich bei der Vorbereitung.

Das Wichtigste vorab in Kurzform

- Bei einer Betriebsaufspaltung wird ein bestehendes Unternehmen in zwei separate Betriebe aufgeteilt.

- Es entstehen eine Besitzgesellschaft und eine Betriebsgesellschaft.

- Die Besitzgesellschaft hält Immobilien, Maschinen, Fahrzeuge und weitere wichtige Wirtschaftsgüter und wird in der Regel von den bisherigen Eigentümern als Personengesellschaft geführt.

- Daneben entsteht neu und meist in Form einer GmbH eine Betriebsgesellschaft, die das operative Geschäft übernimmt.

- Die Besitzgesellschaft verpachtet die notwendigen Immobilien, Anlagen, Maschinen usw. an die Betriebsgesellschaft.

- Dieses Konstrukt sorgt dafür, dass die Haftungsrisiken eingeschränkt werden und gleichzeitig eine gemeinsame Zielrichtung verfolgt wird.

- Außerdem sind in vielen Fällen Steueroptimierungen möglich.

- Allerdings bringt das System der Betriebsaufspaltung einige Gefahren mit sich, vor allem bei Beendigung der Aufspaltung und insbesondere im Bereich Immobilien.

- Eine Betriebsaufspaltung sollte daher stets professionell von einem erfahrenen Steuerberater begleitet werden.

- Eine Checkliste erleichtert die Übersicht über die zu beachtenden Aspekte.

Was ist eine Betriebsaufspaltung - Erklärung

Bei einer Betriebsaufspaltung entstehen aus einem Unternehmen zwei separate Betriebe. In der Regel handelt es sich dabei um eine Besitzgesellschaft und eine Betriebsgesellschaft. In die Besitzgesellschaft werden die Immobilien, Maschinen und Anlagen überführt, während die Betriebsgesellschaft das operative Geschäft übernimmt.

Was bedeutet Besitzgesellschaft?

Eine Besitzgesellschaft kümmert sich rein um die Verwaltung von Immobilien, Maschinen, Anlagen, Fuhrparks oder ähnlichen Wirtschaftsgütern, die von einem anderen Unternehmer genutzt werden. Das Besitzunternehmen ist häufig eine Personengesellschaft oder ein Einzelunternehmen, kann jedoch auch in Form eines Kapitalunternehmens organisiert sein.

Was bedeutet Betriebsgesellschaft?

Eine Betriebsgesellschaft kümmert sich um das operative Geschäft und nutzt dazu das Eigentum der Besitzgesellschaft, die die notwendigen Immobilien, den Fuhrpark oder die Produktionsanlagen besitzt, verwaltet und vermietet oder verpachtet. In der Regel handelt es sich bei dem Betriebsunternehmen um eine GmbH, es kann jedoch auch eine andere Rechtsform gewählt werden.

Gibt es eine personelle und sachliche Verflechtung bei der Betriebsaufspaltung?

Das Kennzeichen einer Betriebsaufspaltung besteht grundsätzlich darin, dass die entstehenden Besitz- und Betriebsgesellschaften miteinander verflochten sind. Diese Verflechtung besteht sowohl in sachlicher Hinsicht (ein Unternehmen nutzt die Wirtschaftsgüter des anderen Unternehmens) als auch in personeller Hinsicht, es muss somit ein gemeinsamer, einheitlicher geschäftlicher Betätigungswille vorhanden sein. Beherrschend ist dabei jeweils die Person, die in beiden Unternehmen (Teil-) Eigentümer ist.

Wann ist der richtige Zeitpunkt für eine Betriebsaufspaltung?

Theoretisch kann ein Unternehmen von Anfang an in zwei Gesellschaften unterteilt werden, wovon eine als Besitzgesellschaft alle wertvollen Wirtschaftsgüter, wie Immobilien, Lizenzen, Fahrzeuge, Maschinen o.ä. besitzt und die andere Gesellschaft als Betriebsgesellschaft das operative Geschäft übernimmt. In der Praxis sieht es jedoch in der Regel so aus, dass über eine Aufspaltung erst dann nachgedacht wird, wenn das Unternehmen schon eine Weile aktiv ist und in Zukunft Risiken minimiert sowie Steuern gespart werden sollen.

Häufig wird eine Betriebsaufspaltung auch im Rahmen einer Unternehmensnachfolge in Angriff genommen, um Erbschafts- oder Schenkungssteuer zu vermeiden oder um lediglich das operative Geschäft zu verkaufen und nicht die Immobilienwerte.

Was sind die Ziele einer Betriebsaufspaltung?

Eine Betriebsaufspaltung wird in erster Linie aufgrund der folgenden Zielrichtungen angestrebt:

Haftungsrisiken reduzieren

Wenn die wertvollen Wirtschaftsgüter eines Unternehmens ausgegliedert werden, sind diese bei einer Insolvenz oder bei Zahlungsproblemen vor dem Zugriff von Gläubigern geschützt.

Steuern sparen

In vielen Fällen können durch Aufspaltung Steuern gespart werden. Dies betrifft häufig vor allem den Steueranteil der Besitzgesellschaft, während die Betriebsgesellschaft die Miete von Gebäuden, Anlagen und Maschine mindernd als Betriebsausgaben ansetzen kann.

Unternehmensnachfolge vorbereiten

Durch die Bildung einer Besitzgesellschaft kann Erbschaftssteuer gespart werden, da Immobilien, die zu betrieblichen Zwecken zur Verfügung gestellt werden, von der Erbschaftssteuer befreit sind. Weiterhin kann durch eine Betriebsaufspaltung eine Trennung zwischen bestimmten Vermögenswerten (insbesondere Immobilien) und dem operativen Geschäft vereinfacht werden, um dies dann bei der Nachfolgeregelung und beim Unternehmensverkauf entsprechend zu nutzen.

Wie ist die Betriebsaufspaltung gesetzlich geregelt?

Es existiert kein explizites Gesetz, das die Betriebsaufspaltung regelt. Allerdings hat sich durch langjährige Rechtsprechung ein anerkanntes Richterrecht entwickelt. Ansonsten gelten für einzelne Aspekte der Betriebsaufspaltung die Regelungen des HGB (Handelsgesetzbuch), BGB (Bürgerliches Gesetzbuch) und SGB (Sozialgesetzbuch). Die steuerlichen Aspekte sind im Einkommensteuergesetz geregelt. Weitere wichtige Regelungen finden sich in EStR R 15.7

Formen der Betriebsaufspaltung

Eine Betriebsaufspaltung kann auf unterschiedliche Arten entstehen, die wir hier kurz vorstellen:

Echte Betriebsaufspaltung

Als echte Betriebsaufspaltung wird eine willentlich herbeigeführte Aufteilung eines Unternehmens in zwei rechtlich selbständige Unternehmen bezeichnet. Die beiden Firmen werden gemäß ihren Funktionen Besitz- bzw. Betriebsunternehmen genannt.

Unechte Betriebsaufspaltung

Eine unechte Betriebsaufspaltung liegt vor, wenn zwei (oder mehr) Unternehmen bereits vorher unabhängig voneinander existierten und nun in wirtschaftliche Beziehungen zueinander treten, die einer echten Betriebsaufspaltung ähneln.

Klassische Betriebsaufspaltung

Als klassische Betriebsaufspaltung wird allgemein die Kombination aus einem Besitzunternehmen als Personengesellschaft (Natürliche Person) und einer Betriebsgesellschaft als Kapitalgesellschaft (Juristische Person) angesehen.

Mitunternehmerische Betriebsaufspaltung

Neben der klassischen Aufspaltung zwischen Personengesellschaft und Kapitalgesellschaft können auch zwei Personengesellschaften eine Betriebsaufspaltung bilden. Diese Form ist selten, entsteht häufig eher unbewusst bzw. unbeabsichtigt und ist auf den ersten Blick oft schwer zu erkennen.

Kapitalistische Betriebsaufspaltung

Eine kapitalistische Betriebsaufspaltung liegt vor, wenn ein Unternehmen in zwei Kapitalgesellschaften (juristische Personen) aufgeteilt wird, statt klassisch in eine Personengesellschaft und eine Kapitalgesellschaft.

Umgekehrte Betriebsaufspaltung

Klassischerweise ist das Besitzunternehmen ein Einzelunternehmen oder eine Personengesellschaft, besteht also aus natürlichen Personen, und die Betriebsgesellschaft ist eine juristische Person, also eine Kapitalgesellschaft. Bei der umgekehrten Betriebsaufspaltung ist es andersherum: Das Besitzunternehmen ist eine Kapitalgesellschaft (juristische Person), die wesentliche Betriebsgrundlagen der Betriebsgesellschaft überlässt, die wiederum eine Personengesellschaft (natürliche Person, wie z.B. eine GbR) darstellt. Man spricht in diesem Fall auch davon, dass die Besitzkapitalgesellschaft durch die Betriebsgesellschaft beherrscht wird.

Beispiele für Betriebsaufspaltungen

Ein klassisches Beispiel für eine echte Betriebsaufspaltung ist die Aufteilung einer bestehenden Personengesellschaft in eine Besitzgesellschaft (als Personengesellschaft), die alle wesentlichen Werte in Form von Immobilien, Maschinen, Fahrzeugen usw. besitzt und diese zwecks Ausübung des operativen Geschäfts an eine Betriebsgesellschaft verpachtet. Letztere wird in der Regel als GmbH (Kapitalgesellschaft) geführt. Meistens werden die bisherigen Eigentümer dabei auch Gesellschafter der GmbH. Manchmal erfolgt auch eine horizontale Aufteilung, wenn beispielsweise zwei Angehörige einer Familie die Geschäftsführung übernehmen. Die neu gegründete GmbH übernimmt den Betrieb, d.h. das operative Geschäft, während sich die Besitzgesellschaft lediglich der Vermietung und Immobilienverwaltung widmet.

Als Beispiel für eine mitunternehmerische Betriebsaufspaltung kann gelten, wenn zwei Personen eine Immobilie an eine OHG vermieten, an denen beide zu mehr als 50 % beteiligt sind. Solche Gegebenheiten entstehen oft bei Ehepaaren, die beide ein Unternehmen (OHG) leiten und eine private Immobilie (oder einzelne Büroräume) an die Firma vermieten. Falls es dann zu einem Umzug kommt (z.B. weil das bisherige Büro zu klein geworden ist), kommt es zu einer (aus steuerlicher Sicht!) Beendigung der Betriebsaufspaltung und die entstandenen “stillen Reserven” der Immobilie (Verkehrswert minus Buchwert) müssen versteuert werden.

Hinweis: Vorsicht bei Vermietung von privaten Räumen an das eigene Unternehmen!

Die (anteilige) Wertsteigerung kann steuerpflichtig werden! Lassen Sie sich diesbezüglich unbedingt von einem erfahrenen Steuerberater beraten. Manchmal entstehen Steuerpflichten und Betriebsaufspaltungen bzw. deren Beendigung aus Unkenntnis!

Vorteile einer Betriebsaufspaltung

Die Vorteile einer Betriebsaufspaltung liegen vor allem in der Begrenzung der Haftungsrisiken und in diversen Möglichkeiten der Steueroptimierung. Darüber hinaus wird eine Aufspaltung häufig auch im Rahmen einer Unternehmensnachfolge gewählt.

Expertentipp

Dipl.-Kfm. Klaus Axmann

Steuerberater, Fachberater für den Heilberufbereich (IFU/ISM gGmbH)

Steuern sparen mit einer Betriebsaufspaltung? Ja, wenn man es richtig angeht!

Sobald ein Unternehmen erfolgreich wächst und weiter expandieren möchte, kann eine Betriebsaufspaltung sinnvoll sein, um wertvolle Wirtschaftsgüter wie Immobilien, Maschinen oder Fahrzeuge vor Risiken zu schützen. Allerdings sollten vorab alle Vorteile und Nachteile und steuerlichen Konsequenzen dieser Entscheidung bedacht werden. Dies gilt vor allem hinsichtlich der Einordnung der Besitzgesellschaft als Gewerbebetrieb und hinsichtlich der Immobilien, die für den Betrieb genutzt werden. Lassen Sie sich daher unbedingt frühzeitig von Steuerexperten beraten. Denn häufig entstehen aus Unkenntnis Fehler, die sich im Endeffekt als sehr teuer erweisen können, siehe Spekulationssteuer.

Als Steuerexperten für Unternehmen und Immobilienbesitzer stehen wir Ihnen gerne zur Verfügung, falls Sie eine Betriebsaufspaltung in Betracht ziehen.

Nachteile einer Betriebsaufspaltung

Eine Betriebsaufspaltung bringt eine Reihe von Herausforderungen und auch Gefahren mit sich, die vor allem entstehen, wenn das Thema nicht professionell angegangen und begleitet wird. Es kommt tatsächlich immer wieder vor, dass von den Finanzbehörden eine Betriebsaufspaltung oder das Ende einer Betriebsaufspaltung angenommen wird, obwohl dies den Beteiligten in dieser Form nicht bekannt war. Häufig geschieht dies, wenn die personelle oder sachliche Verflechtung von Immobilien und Betrieb mit der Zeit aufgelöst wird, zum Beispiel bei Schenkungen und Erbe oder beim Wechsel der Besitzer.

Achtung: Spekulationssteuer bei Besitzgesellschaft auch nach mehr als 10 Jahren!

Normalerweise fällt keine Spekulationssteuer an, wenn eine vermietete Immobilie nach mehr als zehn Jahren im Besitz verkauft wird. Handelt es sich jedoch um eine Betriebsaufspaltung, gilt die Besitzgesellschaft als Gewerbetreibender und muss stets Steuern auf den Gewinn zahlen! Besprechen Sie das Thema Immobilienverkauf daher unbedingt in solchen Fällen frühzeitig mit einem Steuerberater, der sich im Bereich Immobilien gut auskennt!

Steuerliche Folgen einer Betriebsaufspaltung

Durch eine Betriebsaufspaltung entsteht zunächst für beide Unternehmen eine Pflicht zur Zahlung von Gewerbesteuer. Allerdings kann in diesem Zusammenhang auch zweimal vom Freibetrag in der Gewerbesteuer profitiert werden. Für die Zahlung der Umsatzsteuer ist im Endeffekt immer das Besitzunternehmen verantwortlich bzw. wird im Zweifelsfall dazu verpflichtet. Falls es sich beim Besitzunternehmen um eine Personengesellschaft oder ein Einzelunternehmen handelt,

wird Einkommensteuer auf die ermittelten Einkünfte fällig, wobei der Grundfreibetrag genutzt werden kann. Bei Kapitalunternehmen, die häufigste Rechtsform von Betriebsgesellschaften, ist Körperschaftsteuer zu zahlen, diese ist prozentual in der Regel niedriger als die Einkommensteuer, es gibt allerdings keinerlei Freibeträge. Die Kombination beider Unternehmen bietet einige Möglichkeiten zur Steueroptimierung. Kontaktieren Sie diesbezüglich unbedingt Ihren Steuerberater!

Was ist eine steuerlich anerkannte Betriebsaufspaltung?

Eine steuerlich anerkannte Betriebsaufspaltung liegt dann vor, wenn die Besitzgesellschaft und die Betriebsgesellschaft sachlich und personell verflochten sind und gemeinsame Ziele verfolgen. Diese Verflechtung besteht in der Regel darin, dass das Besitzunternehmen dem Betriebsunternehmen wichtige Wirtschaftsgüter (Grundstücke, Maschinen, Gebäude, Ausrüstung usw.) zur Verfügung stellt.

Zahlen alle an einer Betriebsaufspaltung beteiligten Unternehmen Gewerbesteuer?

Früher musste die rein verwaltende Besitzgesellschaft keine Gewerbesteuer zahlen, inzwischen haben die Finanzbehörden diesbezüglich anders entschieden und sowohl die Betriebs- als auch die Besitzgesellschaft sind Gewerbesteuerpflichtig.

Was gilt bei Betriebsaufspaltung für die Grunderwerbsteuer?

Falls das Besitzunternehmen ein Grundstück kauft, unterliegt dies der Grunderwerbsteuer, die Überlassung des Grundstücks bzw. der Immobilie im Rahmen einer Betriebsaufspaltung ist allerdings in der Regel nicht grunderwerbsteuerpflichtig. Weitere Details zu diesem Thema erhalten Sie hier.

Rechtliche Folgen einer Betriebsaufspaltung

Eine Betriebsaufspaltung hat nicht nur steuerliche Folgen, sondern auch eine Fülle von rechtlichen Auswirkungen, die unbedingt beachtet werden sollten. Besprechen Sie das Thema daher frühestmöglich mit Ihrem Steuerberater, der Ihnen aus seinem Netzwerk einen erfahrenen Juristen empfehlen kann, mit dessen Hilfe Sie alle juristischen Herausforderungen meistern können. Die rechtlichen Rahmenbedingungen für Verschmelzungen, Spaltungen und Übernahmen werden in steuerlicher Hinsicht gemäß der bekannten Richtlinien im Einkommensteuergesetz geregelt, für die Rechtsformen der Unternehmen gelten in der Regel die Gesetze des HGB und bei den Auswirkungen auf die Mitarbeiter ist das Sozialgesetzbuch (SGB) anwendbar.

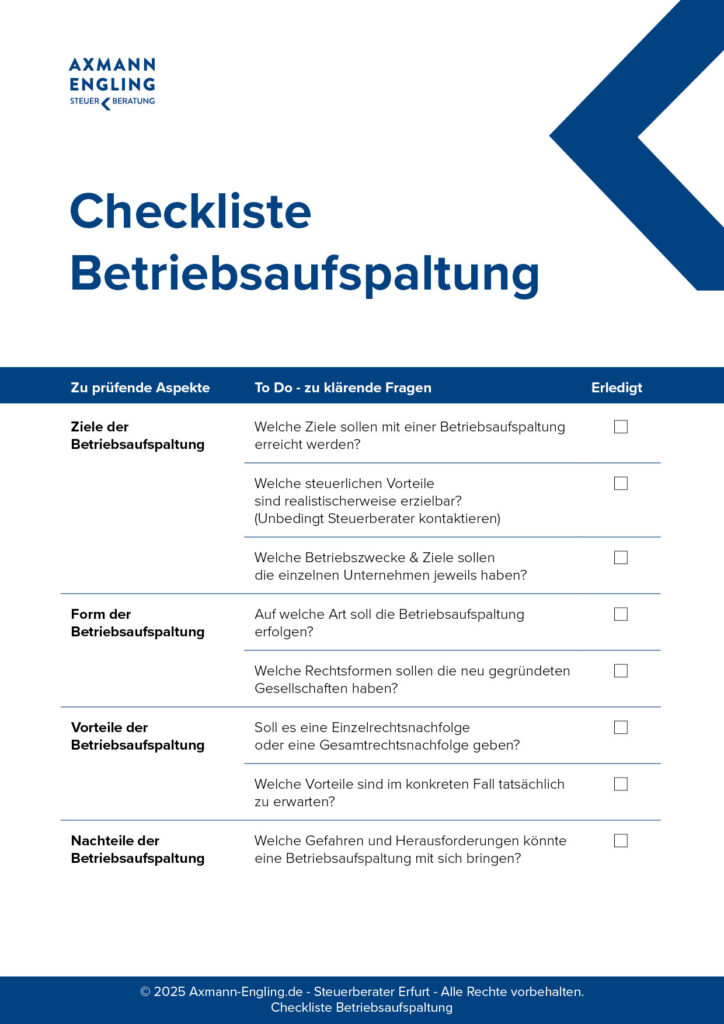

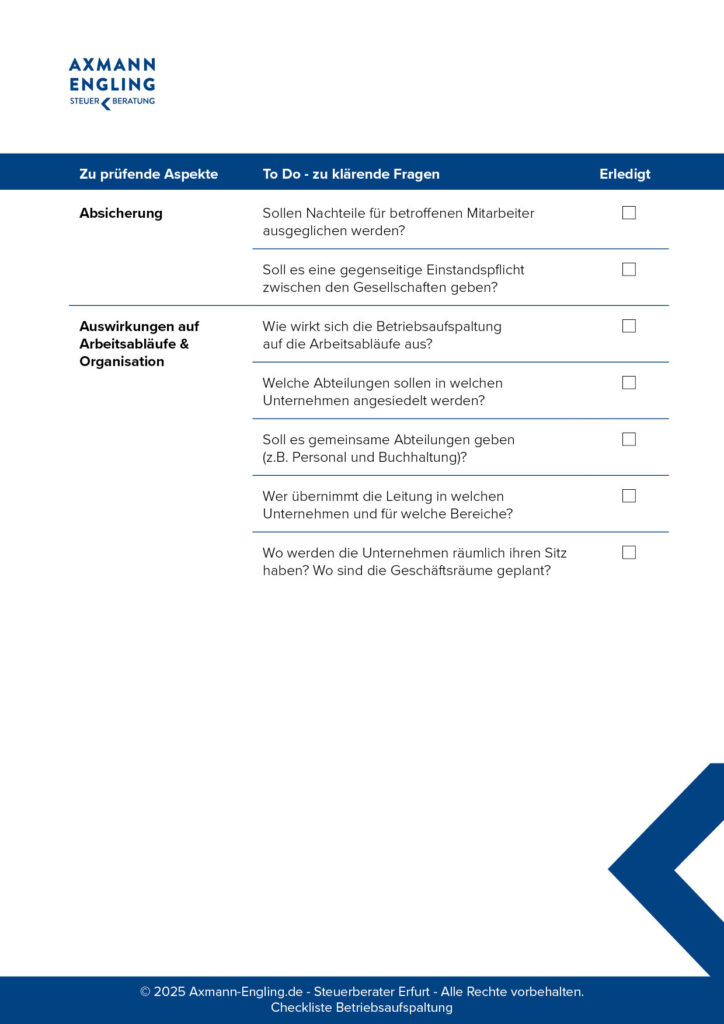

Checkliste: Betriebsaufspaltung

Damit Sie bei einer Betriebsaufspaltung den Überblick über alle Aspekte behalten, nutzen Sie am besten unsere übersichtliche Checkliste, diese ist auch als PDF zum Download verfügbar.

Hier geht es zum Download der Checkliste:

Fazit

Eine Betriebsaufspaltung kann helfen, Steuern zu sparen und trägt vor allem dazu bei, Risiken für ein Unternehmen zu begrenzen. Allerdings sollten unbedingt im Vorfeld alle Vorteile, Nachteile und rechtlichen Auswirkungen einer geplanten Aufspaltung bedacht werden. Nutzen Sie dazu unsere Checkliste, um zunächst einen ersten Überblick zu erhalten und lassen Sie sich vor allem frühzeitig kompetent beraten. Als erfahrene Steuerberatungsgesellschaft stehen wir von Axmann & Engling Ihnen gerne zur Verfügung.

FAQ

In vielen Fällen können Steuern mithilfe einer Betriebsaufspaltung optimiert werden, dies gilt jedoch nicht in jedem Fall. Zunächst entsteht für zwei Unternehmen die Pflicht zur Zahlung von Gewerbesteuer, allerdings auch die Möglichkeit zur Nutzung von Freibeträgen. Bezüglich Steuersparmöglichkeiten durch die Trennung in zwei Firmen sollte ein Steuerexperte zu Rate gezogen werden.

Neben der echten Betriebsaufspaltung, die als Ausgangslage ein Unternehmen hat, das aufgeteilt wird, gibt es auch unechte Aufspaltungen, wenn von vornherein zwei Unternehmen existieren, die nun wirtschaftlich zusammenarbeiten. Weiterhin werden Unterscheidungen vorgenommen bezüglich der jeweiligen Rechtsformen der beiden Gesellschaften in klassische, kapitalistische, mitunternehmerische und umgekehrte Betriebsaufspaltungen

Tatsächlich geschieht es gar nicht so selten, dass das Finanzamt eine Betriebsaufspaltung als beendet betrachtet, was entsprechende steuerliche Forderungen mit sich bringen kann. Häufig geschieht dies bei Eigentümer- oder Standortwechseln, wenn genutzte Immobilien an andere Besitzer übergehen oder bisher genutzte Immobilien verkauft werden.